Генеральный директор инфраструктурного гиганта Нацпроектстрой (НПС) Алексей Крапивин уверенно заявил о планах вывести компанию на биржу до конца 2026 года. Он подчеркнул, что конкретные сроки IPO будут определяться рыночными условиями, включая независимую оценку бизнеса, уровень ключевой ставки и инвестиционные альтернативы.

Публичный статус как вектор роста

Крапивин отметил, что текущую стоимость НПС оценивает одна из ведущих международных консалтинговых компаний, однако преждевременно озвучивать конкретные цифры. "Наш стратегический выбор — стать публичной компанией, что укрепит доверие контрагентов и откроет новые возможности, — пояснил топ-менеджер. — Мы особенно рады перспективе включения в число акционеров наших сотрудников, а это свыше 100 тысяч человек. Публичность обеспечит финансовую прозрачность для банков и партнёров, а для потенциальных стратегических инвесторов создаст понятную и привлекательную модель участия". Бенефициар Аркадий Ротенберг ранее подтверждал планы консолидации активов перед IPO.

Инфраструктурный охват тысячей проектов

Холдинг реализует более 1000 масштабных инициатив в России и за рубежом, специализируясь на транспортных узлах, энергетике и социальных объектах. Флагманские проекты — расширение БАМа и создание первой российской высокоскоростной магистрали ВСМ, связывающей Москву и Санкт-Петербург.

От БАМа до Сахалина: текущие достижения

В 2023-2024 годах НПС ввёл ключевые участки МСД, трассу М-12 "Восток" с волжским мостом, а также завершил Северный обход Твери и тольяттинскую развязку. Сейчас холдинг строит терминал в порту Лавна, реконструирует сахалинский порт Корсаков, возводит Артёмовскую ТЭЦ и Южно-Якутскую ТЭС. Социальные объекты включают новый корпус Тюменского университета и Центр водных видов спорта на Сахалине. Параллельно идёт активная подготовка к реализации высокоскоростной магистрали Москва–Санкт-Петербург: институты группы завершили проектные работы, а строители уже задействованы на объектах будущего коридора ВСМ-1.

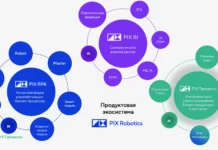

Тестирование финансовых инструментов

До конца 2025 года дочерняя структура "Дороги и мосты" разместит облигации на 3 млрд рублей — это будет её первая рыночная эмиссия. Ранее НПС успешно привлёк 2 млрд рублей через цифровой актив "НПС Купон" на платформе Сбербанка, предложив инвесторам доходность до 24,25% годовых.

Источник: rbc.ru